初級市場

中國碳市場機構的生存模式

中國碳市場三年的試點期即將完成,國家領導人及主管機構已對外統一口徑將于2017年啟動國家碳市場,盡管試點延后一年,但過去的試點軌跡讓我們看到了一個嶄新的市場正在孕育。我們看到了試點市場的各種缺陷,包括頂層設計、透明度以及MRV基礎設施和交易市場的亂象等等。同時,我們也看到了一批批專業的機構正在發展壯大,投資者正在從觀望到進入使市場進一步活躍。這些試點經驗,讓主管機構認識到,頂層設計的重要和關鍵作用,以及要讓市場機制更充分的發揮作用,并且碳市場的成功經驗還將能復制到中國尚未市場化的能源市場。

中國碳市場在建立之初便通過國際碳交易培育了一批專業的減排量開發機構,這些機構積極參與國內試點,為中國市場積累了寶貴的運行經驗和人力資本。過去的三年我們看到,最初的CDM咨詢開發商在發生分化,一部分開發商轉型成碳資產管理公司,其業務從CDM咨詢轉向CCER咨詢開發,并且嘗試為履約企業提供碳資產管理服務,另有一部分開發商將重點轉向了碳排放權貿易,在市場中買賣配額和CCER,還有開發商看到了第三方審核的巨大市場和人力缺口而試圖轉型為審核機構,更有開發商試圖撬動資本市場的杠桿成為碳排放權買家。這些跡象顯現出國內碳市場在政策不確定時參與者在尋找商業機會,甚至出現一家機構多種角色并行而發生商業利益沖突的亂象,但是這些現象掩蓋不了市場正在逐步分工細化的趨勢。一個千億級的市場走向成熟的過程中必然演化出愈加細化的專業分工,當參與機構逐漸找到自己的位置并且可以在市場立足實現穩定的贏利模式后,便會在市場競爭環境下淘汰對手和引起其他機構的重新定位,直到市場機會被徹底挖掘或創新模式誕生引起的市場重塑。

從目前國內機構的分布看,大部分機構仍然以減排量咨詢業務為主業,雖然部分機構宣稱自己是碳資產公司,但其業務模式、專業能力和資本實力仍無法承擔碳資產管理業務。在減排量咨詢業務的基礎上,這些公司開始開展減排量的貿易業務,即為成功開發的減排量尋找買方,這與過去國際碳交易類似,但是區別在于國內的終端買家更容易找到,于是他們廣泛的與各試點企業溝通,甚至于不惜發生利益沖突而轉做第三方審核業務,因為第三方審核業務是有效的與履約企業(終端買家)接觸的通道。此次同時,過去與履約業務有其他貿易或服務業務往來的機構開始關注碳市場,并將其業務擴展至碳排放權貿易。總體而言,目前專業從事碳排放權貿易的機構不多,這主要是由于試點形成的剛性需求過少,市場規模小而不具有商業吸引力。當全國市場啟動,市場需求釋放時,將會有更多的貿易機構誕生,貿易模式也會多樣化,有做中介模式,自己不持有貨物而收取成功交易的手續費,也有承擔市場風險買入賣出賺取價差。

目前唯一確定商業模式的是第三方審核機構,他們給履約企業做盤查核查,給減排項目做審定核證,整套流程與國際碳市場無異,因而業務模式穩定,但是全國市場大量的業務需求形成了人力缺口需要有效的解決機制。如何在短暫的時間內完成大規模的盤查核查任務并且保證MRV的質量是頂層設計和監管的一項挑戰。

買家分為中間買家和履約買家,區別在于是否用于履約,中間買家實質是貿易環節的一個角色,終端買家實際是履約企業或者其貿易公司。目前市場上大型的履約企業開始建立自家的碳資產公司,其業務模式在于為集團工廠的履約服務,將來會發展為碳市場中的終端買家角色,他們除了滿足集團內部工廠的履約和風險管理要求,還可能發展出向市場提供碳排放權交易服務并且根據市場情況發展自營交易業務。

從目前的發展趨勢看,初級市場的成熟將表現在,碳資產管理公司越來越多,大量的貿易商出現,這時碳排放權的商品屬性才能體現。

二級市場

嚴格意義上講,中國碳市場目前尚沒有二級市場,二級市場的現有交易僅為一級市場的交割提供便利,極少出現直接通過市場分析在二級市場交易獲取投資或投資收益的商業運作。這主要原因在于中國的主管機構并未注重培育二級市場,包括投資者和投機交易。然而,任何一個大宗商品市場必須引入大量的投資投機交易者,因為初級市場參與者的風險需要在二級市場上轉移,這些投資投機交易者愿意承擔風險以賺取交易收入。

此外,中國為對碳交易市場化,為每個試點設立了交易場所并在制度上允許投資機構參與。目前每個試點交易所采用了不同的交易規則、收費制度,并且配額不可跨區域流通,各自的交易品種不能直接流通,這些規則不僅降低了交易效率,還提升了交易成本。交易所目前都實行掛牌交易方式,而非集中競價交易,形成的場外協商議價客觀上不利于提升線上交易市場的流動性,不利于通過線上交易進行市場定價,參與者需要投入大量精力去獲取市場真實價格并且場外協商議價需要面談溝通等協商環節,降低了交易效率同時;此外,由于協議轉讓交易不公開價格,容易誘導交易商與企業業務人員之間的利益輸送,讓碳市場的定價受到灰色環節的影響而偏離市場真實情況,為規避此類風險,一些企業通過公開招標方式進行采購,從而形成了一套獨立的競價機制,與線上交易價格出現偏離,部分交易所甚至出現了場內線上交易價格虛高并有較大的價格波動,或者被協議交易雙方有目的的控制。因而掛牌和場外協商的交易機制客觀上限制了交易流動性,誘導參與者通過場外協商完成交易,進而無法通過場內交易市場給碳權定價。

試點期間存在七家交易所,各試點的配額、CCER發放和履約要求各異,各交易所為滿足各試點自身履約市場和試點內交易市場需求而各自設計交易制度和規則,導致分裂成各自獨立的配額交易市場,客觀上分散了交易流動性;此外,各交易所未能從投資者教育等專業角度設計準入,而是出于交易所生存贏利為目的建立高昂的準入門檻(包括會員費、交易傭金等),客觀上限制了具有專業交易能力的機構投資者的進入。

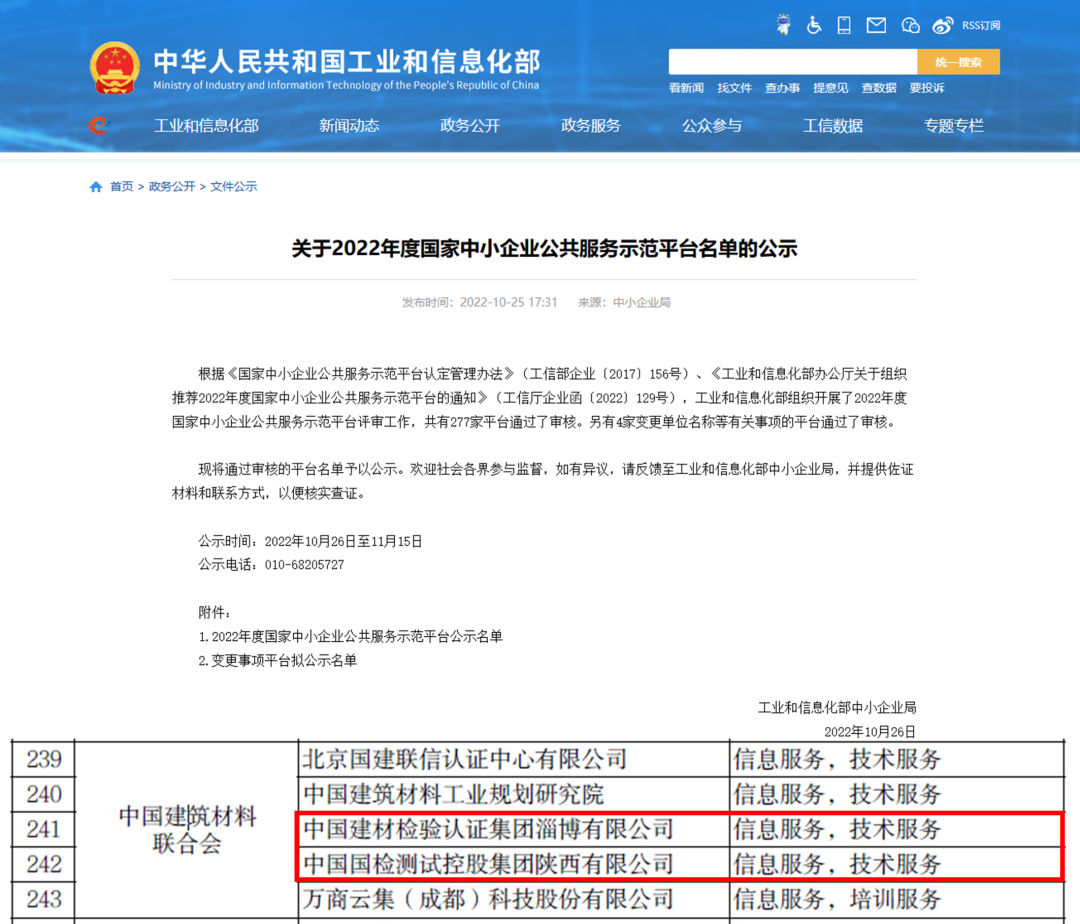

國檢集團頒發首張檢測...

國檢集團頒發首張檢測... 國檢集團近期喜訊來了

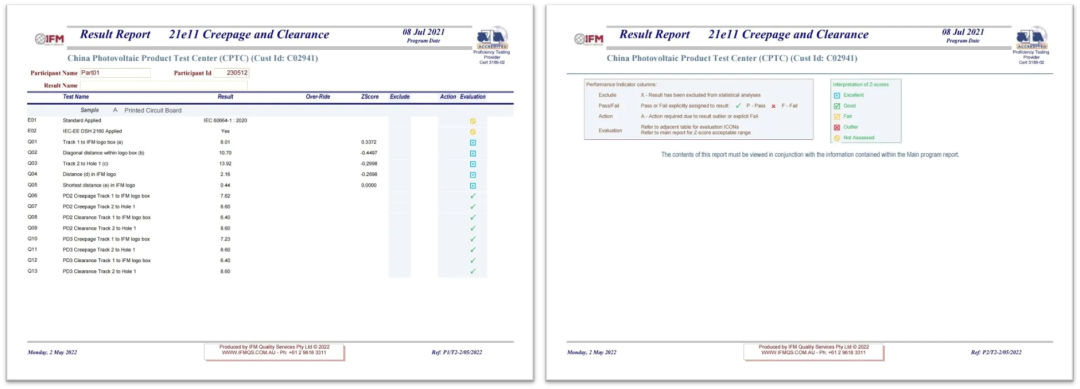

國檢集團近期喜訊來了 國檢集團通過IFM國際能...

國檢集團通過IFM國際能...